L’assurance auto est obligatoire pour tous les conducteurs car elle permet d’obtenir une indemnisation des dommages matériels ou bien corporels lors d’un sinistre. Un relevé d’information d’assurance auto est expédié à chaque échéance annuelle de contrat d’assurance auprès de l’assuré. On peut y trouver différentes informations dont la connaissance de leurs significations est nécessaire.

Qu’est-ce qu’un relevé d’information d’assurance auto ?

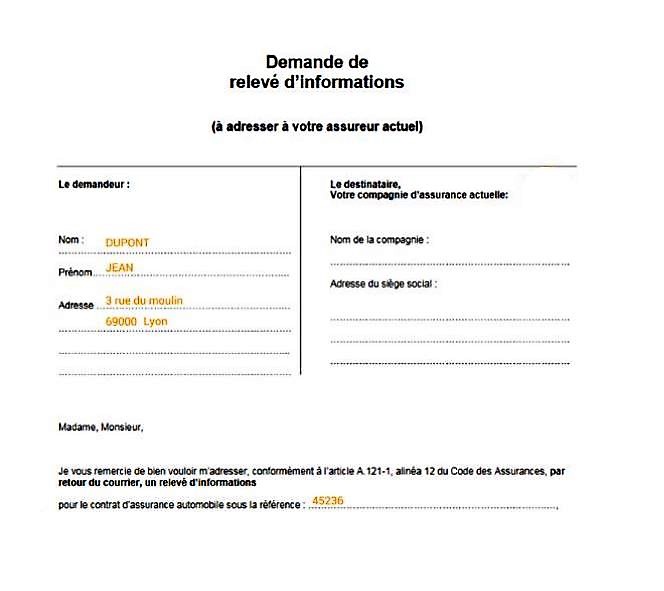

Le relevé d'information d'assurance auto est un document légal qui retrace l'historique d'un contrat d'assurance auto, y compris les informations sur les conducteurs, le véhicule assuré, l'historique des sinistres et le bonus-malus d'assurance. Le relevé d'information est délivré tous les ans, à l'échéance annuelle du contrat par l'assureur, ou, quand vous le souhaitez, sur simple demande. Le relevé d'information est un document indispensable pour souscrire une assurance auto auprès de n'importe quel assureur, réaliser un comparatif d'assurance auto, connaître votre profil de conducteur et votre historique d'assuré, détecter les fraudes à l'assurance et disposer d'une preuve juridique en cas d'accident. Le relevé d'information du conducteur principal et le relevé d'information d'assurance auto sont la même chose. La durée de validité d'un sinistre sur un relevé d'information assurance auto varie en fonction de la compagnie d'assurance, mais en général, les sinistres restent inscrits sur le relevé d'information pendant une période de 2 à 5 ans. Un relevé d’information d’une assurance auto est un document fourni par une compagnie d’assurance récapitulant l’historique de l’assuré appelé communément carte d’assurance. Ce dossier passe en revue le profil du souscripteur. Il archive tous les éventuels sinistres advenus et les éléments qui constituent le contrat d’assurance. Il est inéluctable pour les assureurs puisqu’il est régi, par exemple en France, par l’article 12 et 13 de l’annexe à l’article A121-1 du Code des Assurances. Ce document est obligatoire tant au niveau contrôle routier qu’aux inter-établissements d’assurance auto. Il permet au nouvel assureur d’évaluer les comportements du conducteur avant sa souscription afin de fixer le tarif du nouvel assuré.Que comporte un relevé d’information d’assurance auto ?

A part l’expédition effectuée par l’assureur, il est aussi possible d’acquérir le relevé d’information d’assurance auto par une simple demande. Puis qu’il s’agit d’un document légal, un relevé d’information d’assurance auto comporte les informations suivantes:- La date de souscription du contrat d'assurance

- Le numéro d'immatriculation du véhicule

- Les nom, prénom, date de naissance, numéro de permis et date d’obtention du permis de chaque conducteur mentionné au contrat

- Les informations sur le véhicule assuré : marque de la voiture, modèle, la motorisation, le type d’usage, ainsi que la date de la mise en circulation de l’automobile...

- L'historique : sinistres et part de responsabilité du conducteur assuré

- Le bonus-malus d’assurance, c’est-à-dire le coefficient de réduction majoration

- La date d’émission du relevé d’information

Astuces pour une lecture d’un relevé d’information d’assurance automobile

Dans un relevé d’information d’assurance auto, l’état-civil de l’assuré et les coordonnées de la compagnie se placent à l’en-tête du document en général. L’important pour l’assuré est de connaître son bonus ou malus accordé par la compagnie ainsi que la situation de son contrat. L’on peut découvrir le pourcentage du prime après l’indication « coefficient de réduction/ majoration » ou bien « coefficient de minoration/ majoration » dans la fiche. Pour examiner les sinistres survenus, ils sont souvent présentés à la fin du dossier. Certaines compagnies les dressent dans un tableau en distinguant bien la cause, la date du sinistre et le niveau de responsabilité du conducteur. Voici quelques astuces pour une lecture efficace d'un relevé d'information d'assurance automobile :- Vérifiez les informations personnelles : nom, prénom, date de naissance, numéro de permis et date d’obtention du papier rose de chaque conducteur mentionné au contrat

- Vérifiez les informations sur le véhicule assuré : marque, modèle, numéro d'immatriculation

- Vérifiez l'historique des sinistres : nombre de sinistres, date, part de responsabilité du conducteur assuré

- Vérifiez votre bonus-malus d'assurance, c’est-à-dire votre coefficient de réduction majoration

- Vérifiez la date d'émission du relevé d'information

Comment lire les informations relatives aux sinistres sur un relevé d'information d'assurance auto ?

Pour lire les informations relatives aux sinistres sur un relevé d'information d'assurance auto, il faut rechercher les informations suivantes :- Le nombre de sinistres déclarés

- La date de chaque sinistre

- La part de responsabilité du conducteur assuré dans chaque sinistre

Comment lire le coefficient de bonus-malus mentionné sur le relevé d'information d'assurance auto ?

Pour lire le coefficient de bonus-malus mentionné sur le relevé d'information d'assurance auto, il faut comprendre que ce coefficient est compris entre 0,50 et 3,50. Il est calculé en fonction du nombre d'accidents responsables que vous avez eu au cours des 12 derniers mois. Le coefficient de départ est de 1,00. Le coefficient de bonus-malus est lié à l'assuré et non à la voiture, donc il est transférable d'un assureur à un autre.Questions fréquentes sur le relevé d'information auto

C'est quoi, le relevé d'information du conducteur principal ?

Le relevé d'information du conducteur principal et le relevé d'information d'assurance auto sont la même chose. Le relevé d'information d'assurance auto est un document légal qui retrace l'historique d'un contrat d'assurance auto, y compris les informations sur les conducteurs, le véhicule assuré, l'historique des sinistres et le bonus-malus d'assurance.Pourquoi demander un relevé d'information assurance auto ?

Voici les raisons pour lesquelles demander un relevé d'information d'assurance auto :- Pour souscrire une assurance auto auprès de n'importe quel assureur

- Pour réaliser un comparatif d'assurance auto

- Pour connaître votre profil de conducteur et votre historique d'assuré

- Pour détecter les fraudes à l'assurance et valider les informations inscrites sur vous en tant que conducteur

- Pour disposer d'une preuve juridique en cas d'accident

Où trouver le relevé d'information assurance auto ?

Contactez votre compagnie d'assurance par téléphone, par courrier ou en ligne sur votre espace personnel sur le site internet de votre assureur pour demander le relevé d'information. Votre relevé d'information auto vous est envoyé automatiquement tous les ans à l'échéance du contrat (c'est-à-dire à sa date anniversaire de la signature). La compagnie d'assurance doit vous fournir le relevé d'information sous un délai de 15 jours.

Comment obtenir un relevé d'information d'assurance voiture ?

Pour obtenir un relevé d'information d'assurance voiture, voici les étapes à suivre :- Contactez votre compagnie d'assurance par téléphone ou par courrier (de préférence avec accusé de réception) pour demander le relevé d'information

- Vous pouvez également obtenir un relevé d'information en ligne sur votre espace personnel du site internet de votre assureur

- La compagnie d'assurance doit vous fournir le relevé d'information sous un délai de 15 jours, conformément à l'article A. 121-1 du Code des assurances

- Si vous réaliser un changement d'assureur auto, votre ancienne compagnie d'assurance doit obligatoirement remettre le relevé d'information à vous, qui devrez par la suite transmettre le document à votre nouvelle compagnie d'assurances